資金繰り表とは?メリットと作り方、活用方法を解説

企業を経営する上で必ず作成しなければいけないが、資金繰り表です。

近年では個人事業主やフリーランスなどの方も資金繰り表を取り入れています。自社の資金や入出金の管理をするためには欠かせない書類であり、重要な経営判断にも役立ちます。

本記事では資金繰り表のメリットと作成方法、活用方法について紹介します。資金繰り表のテンプレートもご紹介しますのでぜひ参考にしてください。

簡単な項目の入力だけで、AIが売上成長率・収益性・キャッシュ状況を自動分析。A~Cランクと具体的な打ち手も即提示します。 忙しい経営者やスタートアップ必見です!無料なのでまずはお試しください!

資金繰り表とは

※出典:J-Net21(https://j-net21.smrj.go.jp/qa/financial/Q0225.html)

資金繰り表とは収入や支出などのお金の動きを把握するための管理表です。

一月や数年単位のお金の流れを理解することで、事業の正当性や黒字になる時期などを想定することもでき、経営判断にも役立ちます。

また金融機関から融資を受ける際も資金繰り表を提出することで会社の想定利益を把握してもらえやすくなり、審査をスムーズにすすめることにもつながります。

参考:資金繰りとは?会社の資金繰りが悪化する原因や改善方法を解説

キャッシュフロー計算書との違い

資金繰り表と似たものに、「キャッシュフロー計算書」があります。

資金繰り表は将来のお金の流れを想定した管理表であるのに対し、キャッシュフロー計算書は過去のお金の流れや、目に見えてわかっている資金の流れを表したものです。

例えば、昨年度の売上や支出からキャッシュフロー計算書を作成することで今年度の資金計画を想定する際に役立ちます。

また不動産投資などで見込まれる家賃収入がわかっている場合にも使われます。借入額や期間、金利などが決まっている場合は毎月の支出がわかり、家賃収入から差し引けばキャッシュフローを想定できるため、投資家などにも利用されます。

資金繰り表のメリット

資金繰り表は経営者には必要な書類ですが、どのようなメリットがあるのでしょうか。ここでは3つのメリットを紹介します。

金融機関から融資を受けやすくなる

資金繰り表を作成して金融機関に提出することで、融資を受けやすくなります。

金融機関は事業者に融資する場合、企業の経営状況や見込み利益、事業内容から判断します。資金繰り表は借入した場合の返済見込みと利益額を説明する材料となります。決算書だけでは直近数年間の会社の利益しか証明できませんが、資金繰り表があれば売掛金の回収予定や将来的な資金計画を伝えることが可能です。

金融機関の審査は過去の実績だけでなく、今後の資金計画も重要視するため、資金繰り表を作成しておくとスムーズに進めることができ、融資の審査が有利に働きます。もちろん資金繰り表の内容(黒字の時期や利益)が重要である点は注意しておきましょう。

黒字倒産を防ぐ

資金繰り表を作成しておくと会社の売掛金や現金預金、買掛金を把握することができるため、黒字倒産の防止につながります。

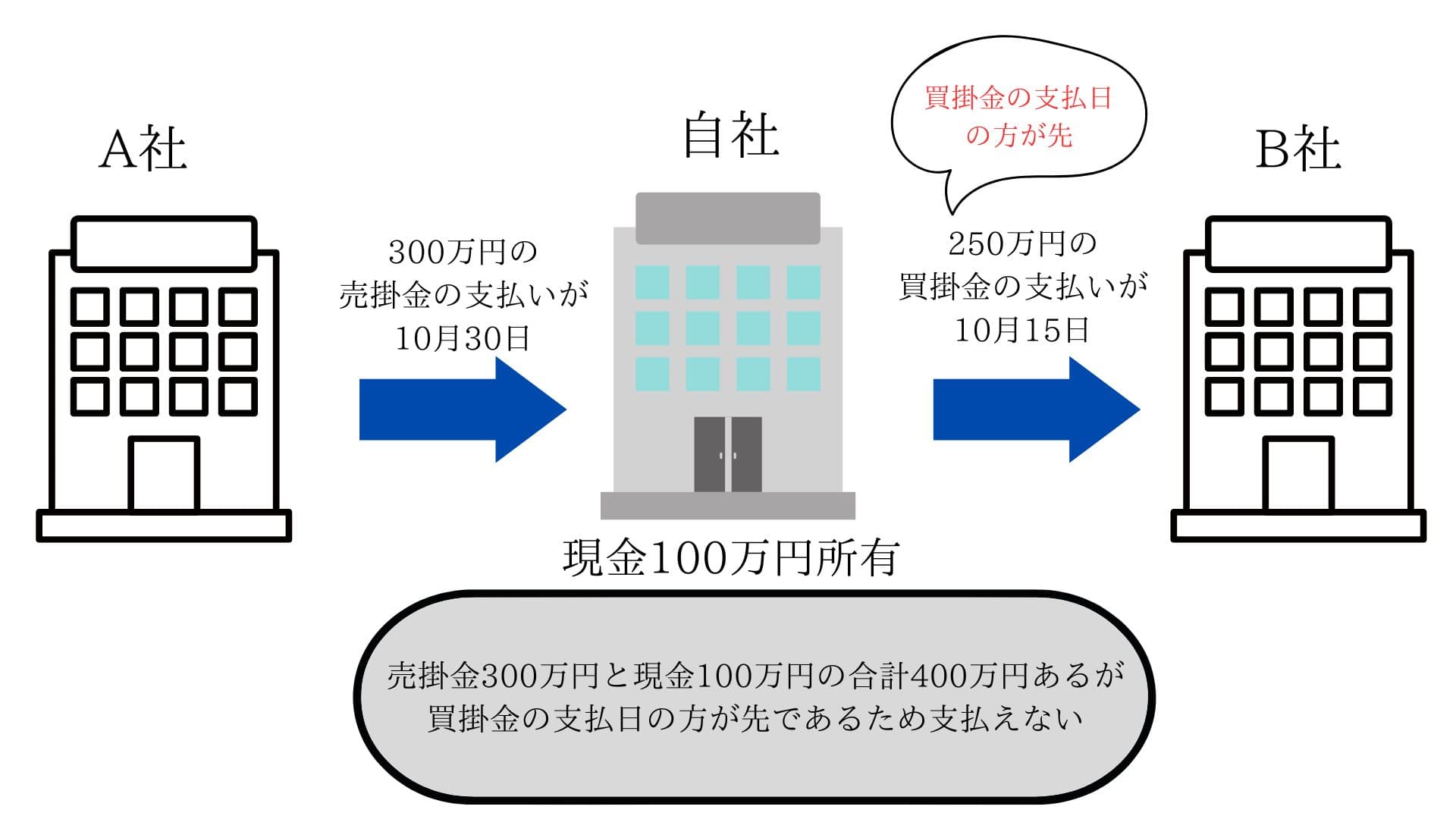

黒字倒産とは会計上黒字であるのにもかかわらず、現金を保有していない状態で売掛金の入金より買掛金などの支出の方が先に迎えて倒産することです。例えば以下のようなケースです。

売掛金と保有している現金を合わせると買掛金の支払いが可能となりますが、上記の画像の通り買掛金の方の期日が早いと支払えない状態となります。そのため資金繰り表を作成して現金の流れを常に把握し、支払いが滞らないように管理していなければいけません。

資金繰り表があれば現金や売掛金、買掛金の可視化ができるため、支払問題の早期発見につながり、黒字倒産にならないように対処できるようになります。

経営判断に利用できる

お金の流れを資金繰り表で確認できるため、経営判断にも役立ちます。

資金繰り表通りに事業がうまくいかなかった場合、途中で問題点を発見することができ、経営方針や事業内容の変更判断ができます。

さらに資金ショートが発生してからでは対処が難しいですが、長期的な経営として成り立つ事業であるのかを資金繰り表で事前に見極めることも可能です。

資金繰り表の作成方法

資金繰り表はどのように作成すれば良いのでしょうか。ここでは作成方法を紹介します。

作成ツール

一般的に資金繰り表はエクセルや会計ソフトで作成します。

エクセルは馴染みのあるソフトであるため作りやすく、無料(一度限りのエクセル購入費は必要)で作成できます。

一方会計ソフトであれば、フォーマットがあるため数値を打ち込むだけで済みます。また会計ソフトによっては詳細項目も設けられているため、細かな計算が可能です。ただし年会費などが発生してしまうデメリットがあります。

資金繰り表の項目

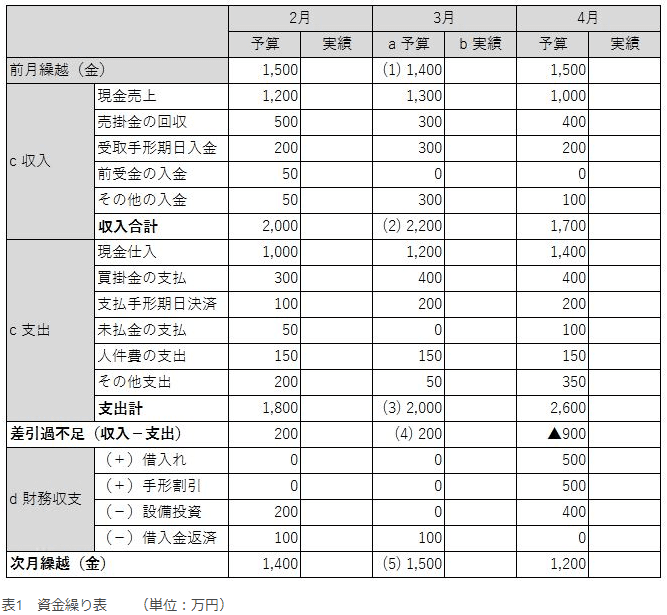

資金繰り表は会社に合った使いやすい形式で作成して問題ありませんが、最低でも以下の4項目は入れておいた方が良いでしょう。

前月繰越金額

前月から繰り越された売掛金と現金預金を合算した数値です。翌月繰越金額の値と一致していなければいけません。

当月収入金額

当月の入金額を記載します。売掛金が振り込まれた場合は現金預金が増加していることになる点に注意してください。

当月支出金額

当月の支出額を記載します。買掛金や未払い費用などが該当します。

翌月繰越金額

翌月繰越金額は以下の計算式で算出します。

翌月繰越金額=前月繰越金額+当月収入金額-当月支出金額 |

翌月繰越金額は次の月の前月繰越金額と一致している必要があります。

予測が必要な期間

資金繰り表を作成する期間は各企業や事業内容によって異なるものの、おおよそ最低6か月間が必要とされています。

長期的な事業計画の場合は、5年や10年を作成する場合もあります。また金融機関からの融資を受ける場合、1年分以上の資金繰り表の提出を求められることもあり、最低でも事業が黒字に転換するまでの期間は必要です。

予測数値の作り方

予測数値と実績数値を算出することで、過去・現在・将来のお金の流れを把握することができます。

予想数値とは、黒字倒産の防止や金融機関への融資の必要性を説明するため、将来のお金の流れを予測し数値化したものです。いわゆる「これくらいの利益が見込めます」という数値です。

予測数値を作成するためには、「設備投資予算」「将来の販売計画」「人員計画」などが確認できる資料が必要となります。過去の決算書や帳簿から数値を基に作成しても問題ありませんが、「将来の予測数値」を織り込むことが大切です。

また予測数値は資金ショートして黒字倒産するのを防止するためにも、ある程度保守的に作成しましょう。

実績数値の作り方

実績数値とは過去のお金の流れを表したものです。

これまでどのようなことで現金が動いたのか、どれくらいの金額の入出金があったのかを把握することができ、今後の資金繰りのベースにすることができます。

実績数値は「現金出納帳」や「預金出納帳」などの補助簿から作成、または総勘定元帳から作成します。

資金繰り表のサンプルフォーマット

資金繰り表はインターネットで調べるといくつか無料で使えるフォーマットがあります。各サンプルフォーマットによって記載内容が異なるため、使いやすいものを選びましょう。ここでは3つのサンプルフォーマットを紹介します。

日本政策金融公庫

商工組合中央金庫

bizroute

資金繰り表サイトにてダウンロード

紹介したサイトはすべてエクセルで関数が打ち込まれていますので、数値を入力すれば簡単に作成できます。

資金繰り表から経営者が検討すべきこと

資金繰り表が完成した後は、数値を経営者が確認します。場合によっては経営判断や事業の見直しなどが求められるでしょう。ここではケース別の経営者が検討すべき事項を3つに分けて紹介します。

資金に余裕が出そうな場合

資金に余裕が出そうな場合は「計画の実行」はもちろん、融資額の減額や現預金のプール額を検討します。資金繰り表で黒字が見込まれるのであれば、そのままの利益を現預金に貯めておくこともできます。

また金融機関から融資額を減額し、返済負担を抑える選択肢もできるでしょう。とはいえ黒字になりすぎると高い税金を収めることにもつながりかねないため、経費などとのバランスを検討しましょう。

資金繰りが厳しそうな場合

資金繰り表を作成したものの、赤字額が大きい場合や黒字になるまでの期間が長い場合は計画の見直しを判断しなければいけません。

支出額を抑える方法や、より顧客を増やして収入額を増加させる方法がないか検討します。具体的には仕入原価や人件費の削減、テレビ媒体からSNSに切り替えて広告宣伝による集客の向上などが挙げられます。

資金繰り表は事業が黒字になるか想定できる書類です。事業開始前に資金繰りが厳しいと判断できる場合は、計画の見直しを検討しましょう。

予実の乖離が大きい場合

資金繰り表を作成したものの、実際の数値が予測数値と大きく乖離することも考えられます。

大きく利益が出た場合であっても「どの項目が乖離したか」をチェックしなければいけません。当初の計画と大幅にずれたということは、そもそもの計画が合っていなかったことを意味します。「プラスに働いたから良し」 ということにせず、細かくチェックしておきましょう。

一方で大きな赤字につながった場合、事業の停止や廃止を検討しなければいけないことにもつながりかねません。「なにを削減したらよいか」「どうしたら多く利益を確保できるか」を検討し、経営判断と戦略の見直しが必要となります。

まとめ

一言でいうと資金繰り表は「将来的に利益が出て残高を見通す」ための書類です。

事業を始める前に予想利益額と支出額、現金預金のバランスを考慮できるため、経営判断に役立ちます。また金融機関から融資を受ける際も資金繰り表を提出することで、スムーズに審査を進めることにもつながります。

余剰資金を管理でき、経営には欠かせない書類であるため、ぜひ活用を検討してみましょう。

資金繰り表は補助金申請においても必要な書類になります。日頃から作成しておくと申請時に困らなくて済みますので、作成されていない方は本記事を参考に作成してみましょう。

以下のようなお悩みを抱えていませんか?

創業したばかりで現金が少ない

資金繰りにあまり余裕がない

新規事業に向けて資金調達したい

自社でも借りられるのか相談したい

資金調達でまず検討するのは融資ですが、創業計画や収益計画、資金繰り表の作成は非常に大変な作業です。

しかし、融資支援実績の豊富な専門家の力を借りることで、手間を大幅に削減し、本業に集中しながら資金調達を行うことができます。

融資のご相談は、支援実績豊富な補助金コネクトまでお気軽にお問い合わせください。