中小企業経営力強化資金とは?メリットや注意点、利用の流れなどを解説

中小企業経営力強化資金制度は、中小企業の経営力強化を目的として創設された制度で、多額の借り入れが可能です。

しかし、細かな要件が設定されていたり、1年に1回以上の報告義務などが定められているなど、本制度を利用する前に理解しておくべきポイントは多数あります。

この記事では中小企業経営力強化資金の概要とメリット、注意点について紹介します。最後には利用する流れを解説するため、活用を検討している方はぜひ参考にしてください。

中小企業経営力強化資金とは

中小企業経営力強化資金とは、日本政策金融公庫の融資制度の一つです。融資限度額も大きく、低金利で借りることができるため、事業が軌道に乗るまでの資金取得方法として利用することができます。

もちろん細かな条件や融資限度額などが設けられています。次の項で詳しく確認していきましょう。

中小企業経営力強化資金の概要

中小企業経営力強化資金は「国民生活事業」と「中小企業事業」の2つに分かれ、それぞれ対象者や融資限度額に違いがあります。2つの概要を以下の表で確認しましょう。

国民生活事業

中小企業事業

中小企業経営力強化資金のメリット

中小企業経営力強化資金には、以下の3つのメリットが挙げられます。

融資限度額が大きい

特別利率が適用可能

自己資金が不要

ひとつずつ確認しておきましょう。

融資限度額が大きい多い

中小企業経営力強化資金は融資限度額が大きい特徴があります。

中小企業経営力強化資金と似た融資の中で、新たに事業を立ち上げる方や、スタートアップしたばかりの方などの創業者に対して融資を提供している新創業融資制度の場合、融資限度額は3,000万円(運転資金については1,500万円)となります。

中小企業経営力強化資金は新創業融資制度の2倍近い融資限度額となるため、大きな資金の用意が可能となります。

さらに、新創業融資制度との併用も可能なため、大きな資金を集めたい方は、「新創業融資制度とは?メリット、デメリット、審査のポイントを解説」も確認してみてください。

特別利率が適用可能

中小企業経営力強化資金は特別利率が適用されるため、低金利で借入できる可能性も高いです。

国民生活事業の場合、特別利率が適用されますが、担保が提供ができる方は、金利が0.8%〜2.5%となります。また、中小企業事業であれば、基準利率が適用されますが、条件を満たせば2億7,000万円まで特別利率が適用され、金利を0.6%〜1.6%に抑えることができます。

ただし、中小企業経営力強化資金制度と新創業融資制度を併用した場合には、新創業融資制度の金利が適用となります。(令和6年3月1日現在では、2つの金利は同じです)

自己資金が不要

中小企業経営力強化資金は自己資金が0円で申し込むことができます。創業支援融資を利用する場合、「創業にかかる経費の1/10以上の自己資金」が必要です。

自己資金の用意ができない方にとっては、利用できないという懸念点があります。しかし中小企業経営力強化資金では、申し込みにおいて自己資金は条件とされていないため、特別用意する必要はありません。

もちろん融資審査の際にはある程度の自己資金がある方が有利となりますが、申し込み自体は問題なく可能です。

中小企業経営力強化資金の注意点

中小企業経営力強化資金の注意点は以下の3点挙げられます。

利用条件が厳しい

無担保無保証で利用不可

融資後に報告義務がある

利用条件や担保など、制度の利用時に確認しなければいけない点が多く挙げられます。誰でも利用できるというわけではないため、ひとつずつ確認しておきましょう。

利用条件が厳しい

中小企業経営力強化資金の利用条件は厳しいため、誰でも融資を受けられるわけではありません。

先程もお伝えした通り、「国民生活事業」と「中小企業事業」ごとに特定の要件を設けています。

たとえば新しい取り組みを伴わない一般的な既存の事業(通常の小売業やサービス業)をする場合や、市場の創出・開拓を伴わない事業の方は、本制度を利用することができません。

また、中小企業の会計基準を適用している方であることなどが要件として該当します。そのため、一般的な既存の事業や市場の創出を伴わない事業には利用が難しいです。

中小企業経営力強化資金を利用する際は、専門家によるサポートを行ってもらうことをおすすめします。そもそも「自身が行う事業が要件を満たしているのか」、「満たしていない場合、どこを改善すればよいのか」のアドバイスをもらうことができます。

自分は要件を満たしていると思って申請しても、認可されなければ時間の無駄となってしまうため、まずは専門家に相談してみることをおすすめします。

無担保無保証で利用不可

中小企業経営力強化資金は、無担保無保証人で利用することはできません。原則担保が求められ、法人がこの制度を利用した場合には、その代表者またはこれに準じる方(実質的な経営者や家族従業員、事業の承継予定者など)の連帯保証を求められます。

国民生活事業では、担保と保証人「お客さまのご希望を伺いながらご相談させていただきます。」と記載されています。そのため、相談次第では交渉可能となりますが、令和2年度から無担保無保証の優遇措置がなくなったため、原則必要となります。

中小企業事業は、「担保設定の有無、担保の種類などについては、ご相談のうえ決めさせていただきます。」と記載されているため、同様に担保や保証人が必要です。用意できない場合は利用不可となるため注意しましょう。

融資後に報告義務がある

中小企業経営力強化資金を利用した場合、年1回事業計画進捗状況を日本政策金融公庫に報告しなければいけません。

万が一報告を怠ると、その時点での借入金を一括返済しなければいけないため注意が必要です。

借入した時に作成した事業計画書と現在の実績に差があれば、担当者が納得できる理由が必要です。そのため、事業計画書を作成する際は、現実的な数値に設定し、保守的に作成するようにしましょう。

中小企業経営力強化資金利用の流れ

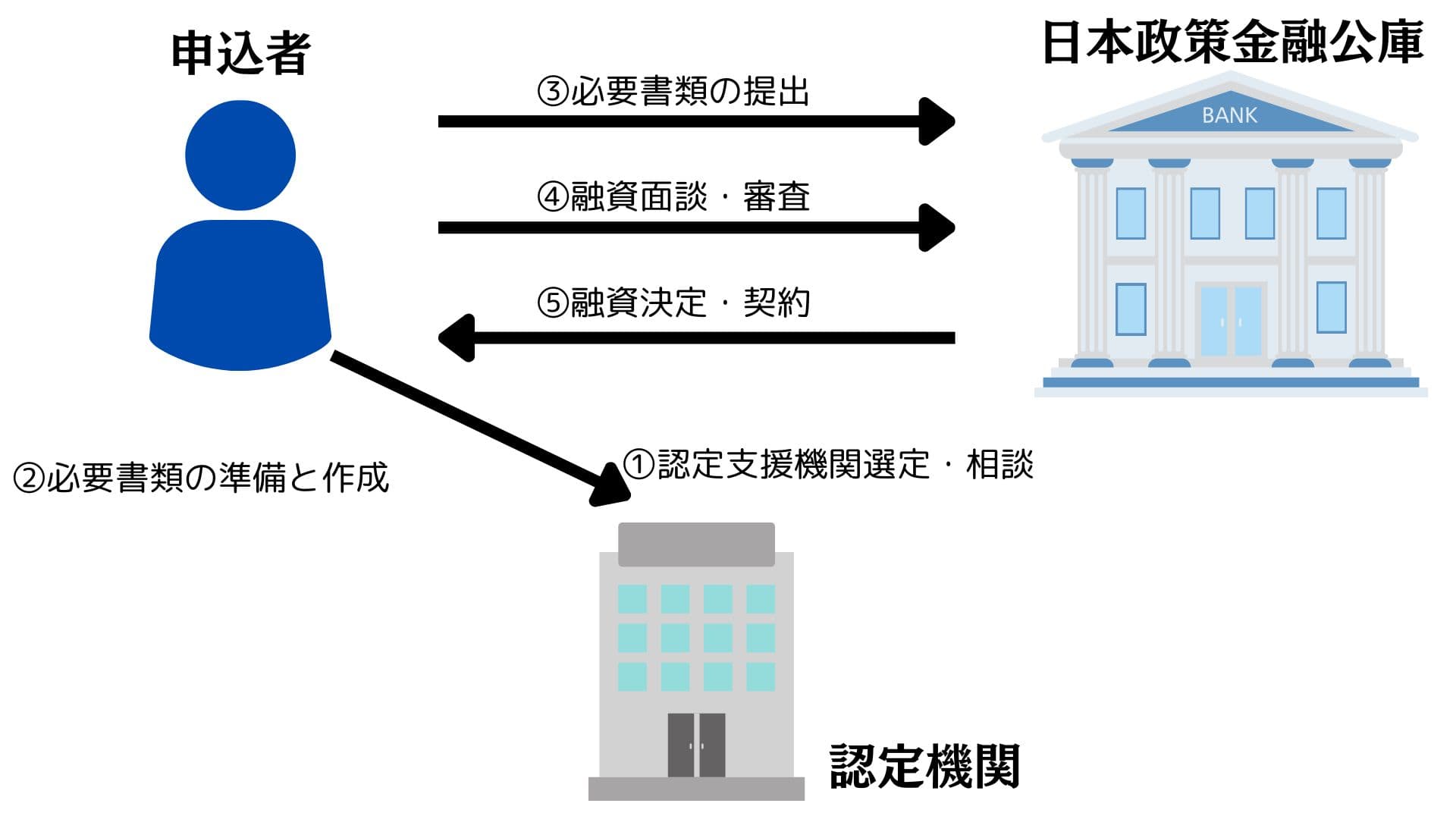

中小企業経営力強化資金の利用の流れは、以下図の通り5つのステップで進めます。

では具体的な流れを次の項から紹介します。

認定支援機関選定・相談

はじめに、認定支援機関の選定と相談を行います。認定経営革新等支援機関とは、中小企業や小規模事業者の経営課題の解決を支援する機関のことで、中小企業庁の「認定経営革新等支援機関検索システム」で探すことが可能です。

認定支援機関は、それぞれ得意分野があり、本制度のような融資支援が得意な機関もあれば、経営状況の把握や事業計画書の作成サポートを得意としている機関もあります。

そのため、相談内容をしっかり明確にしたうえで自社に合った認定経営革新等支援機関を見つけることが大切です。

必要書類の準備と作成

選定と相談が完了した後は、以下の必要書類の準備と作成を行います。

作成しなければいけない書類は、「事業計画書」と「借入申込書」です。特に注意して作成しなければいけないのは事業計画書です。

先程もお伝えした通り、融資後は義務報告があり、事業計画書と実績が相違していると担当者が納得できる理由が求められます。

そのため事業計画書は保守的に作らなければいけませんが、事業計画の内容が悪いと認可されない場合も考えられます。

より審査が有利に働かさせるためには、バランスを考慮した事業計画者が必要ですが、始めて本制度を申込する方にとっては難易度が高いです。

そこで、おすすめなのは、補助金代行業者です。さまざまな融資や補助金、助成金などを申請してきた経験があるため、事業計画書の作成ポイントを熟知しております。

認可率や採択率も大きく引き上がるため、ぜひ一度相談してみてはいかがでしょうか。

日本政策金融公庫に書類を提出

書類の準備ができた後は、日本政策金融公庫へ提出します。持参する方法以外にも郵送やインターネットから申込むことが可能ですが、各支店によって提出方法に制限が設けられている場合もあるため、事前に確認しておきましょう。

融資面談・審査

日本政策金融公庫に書類を提出した後は、担当者の方と面談を行います。すでに融資を受けている場合でも、申込額が大きい場合や計画内容に変更がある場合には再度面談が行われることがあります。面談が終われば、審査が行われる流れです。

融資決定・契約

審査の結果、融資の決定となれば、日本政策金融公庫と融資契約を締結します。融資の可否結果は、申込者に書面または電話で通知されます。

契約の締結を完了した後は、1週間前後の期間内に、申込人が指定した口座へ融資額が振り込まれる流れです。

まとめ

中小企業経営力強化資金制度は、中小企業の経営力強化を目的として創設された制度で、「国民生活事業」と「中小企業事業」によって対象者や融資限度額、利率が異なります。

なおかつ自己資金を用意せずに申し込みすることができるため、資金力がない創業したての企業にはおすすめです。

しかし、利用条件が難しく、無担保無保証では原則借入できないうえ、1年に1回の報告義務があります。

そのため、事前に融資の専門家へ相談し、具体的な戦略と事業計画を組んでから申込することをおすすめします。