法人税とは?法人税の種類や計算方法、納付方法、節税方法などを解説

法人税とはどのような種類の税金でしょうか?

これまで会社勤めだった方が新しく会社を立ち上げる場合、「法人税はどれぐらい納めるのか?」「所得税との違いは?」など、疑問に感じていることでしょう。

また会社で経理担当になれば、決算後に法人税を納付する事務も担当することになるのでその分野の知識も必要です。

本記事では、法人税について、所得税との違いも紹介しつつ、法人税の種類や計算方法、納付方法や節税方法など、詳しく解説します。

法人税とは

法人税とは、法人が事業活動で得た所得に対して課税される国税です。

また法人の所得は、事業での売上や家賃収入等の益金から原価や費用といった損金を差し引いて計算されます。

法人税は法人税法の取り決めに基づき課税され、法人税法に沿って、法人の納税義務者、課税される所得の範囲、計算方法や納付方法が詳しく定められています。

申告期限

法人税は、原則、事業年度が終了した翌日より2カ月以内が申告期限です。

事業年度の単位は基本1年間で、例えば3月31日が事業年度の最終日の場合、翌4月1日から2カ月以内、5月31日が申告期限となります。

またこのケースでは、5月31日が税務署の閉庁日(土日祝日等)に当った場合、翌開庁日が申告期限となります。

納付期限

法人税の納付期限は、原則、申告期限と同じ、事業年度が終了した翌日より2カ月以内です。

もし納付期限が過ぎて法人税が納付されていなかったら、期限の経過とともに本税に加え延滞税や加算税が追加で課されることになるので要注意です。

なお、法人税は国税ですが、法人は別に地方税として法人住民税、法人事業税や特別法人事業税という国税があり、ケースによって納付が必要になりますす。

所得税との違い

法人税と所得税の違いは、法人の所得に対して課税される税金が法人税である一方、個人の所得に対して課税される税金が所得税である点です。

両者の最も大きな違いは税率で、所得税は所得額が高くなればなるほど税率が高くなる超過累進税率ですが、法人税は資本金や法人種類によって多少税率は異なるものの、基本的に税率は一定です。

以下他の2点でも両者は違いがあります。

法人税が課税される法人・されない法人

法人税は全ての法人に課せられるわけではありません。

課税される法人と課税されない法人等があります。

以下でその違いについて見ていきます。

法人税が課税される法人

法人税が課税される法人は以下の通りです。

基本的に普通法人と協同組合等がその対象です。

種類 | 主な法人 |

|---|---|

普通法人 | 株式会社、有限会社、合名会社、合資会社、相互会社、医療法人、企業組合等 |

協同組合等 | 農業協同組合、漁業協同組合、労働者協同組合、信用金庫等 |

※ただし、協同組合等は軽減税率が適用され、普通法人でも資本金の額によって同じく軽減税率が適用されます。

法人税が課税されない法人

一方、法人が課税されない(非課税法人)は以下の通りです。

以下の法人は、社会のため公益事業を営む、あるいは営利を目的としない公益事業を行っている等の理由で基本的に法人税の課税対象から除外されています。

種類 | 主な法人 |

|---|---|

公益法人等 | 社団法人、財団法人、学校法人、社会福祉法人、宗教法人等 |

人格のない社団等 | マンション管理組合、同窓会、PTA等 |

公共法人 | 地方公共団体、金融公庫、国立大学法人、地方独立行政法人等 |

※ただし、公益法人等と人格のない社団等については、法人税法に基づく物品販売等の収益事業から得られた所得に対しては法人税の課税対象になります。

法人税の種類

法人税の対象企業が納付する税金は以下のように4つに大別できます。

各事業年度の所得に対する法人税

「各事業年度の所得に対する法人税」とは、法人が各事業年度に得た所得に対して課される税金のことです。

単に法人税といったときは、この税金を指すのが一般的です。

会社法で法人の事業年度は1年以内と定められているため、各事業年度の所得に対する法人税も1年ごと納税します。

ただし例外条件に合致すれば事業年度を1年半まで延長できるため、このケースなら法人税の納付時期も変わってきます。

さらに法人税は得た所得に対してかけられるため、企業が赤字の場合は課税対象から除外されます。

各連結事業年度の連結所得に対する法人税

「各連結事業年度の連結所得に対する法人税」とは、会社としてグループ経営をしている場合に適用される法人税です。

法人税法では、法人に対して個別単体に法人税額を計算して納付させるのが原則となっています。

しかし一定の資本関係のもと、一体として経営されているグループ企業の場合は、傘下の各会社が個別に納税するのでなく、グループ全体をひとつの法人と見なして、その所得合計に対して税率をかけて納税額を出します。

このケースでは、グループ会社のうち、親会社が全体の所得を連結して法人税を計算、申告と納税を行います。

特定信託の各計算期間の所得に対する法人税

「特定信託の各計算期間の所得に対する法人税」とは、信託会社を対象とした法人税です。

信託会社が特定の資産を運用するときには、それぞれ計算期間ごとの所得に対して法人税が課されます。

信託に係り、委託者から信託財産を預かり運用する受託者(信託会社)に法人税が課税される信託を「法人課税信託」と呼びますが、特定信託はその法人課税信託のひとつです。

なお、特定信託含む信託税制に関しては、信託の仕組み、税金が課される条件等も含めて、極めて複雑な理解を要する世界ですので、詳しくは公認会計士・税理士等に確認するようにして下さい。

参照先:一般社団法人信託協会/信託税制

退職年金等積立金に対する法人税

「退職年金等積立金に対する法人税」とは、退職年金等積立金を取扱いしている保険会社、信託会社等に課せられる法人税のことです。

なお、この法人税は「特別法人税(※1)」が適用されます。

企業は福利厚生の一環で、厚生年金基金、確定給付企業年金、確定拠出金等の退職年金の積立てを保険会社、信託会社に対して行うことがあります。

税法上、これらの積立金分についても法人税が課されることになります。

退職年金に対する課税は社員が退職するまで発生しませんが、「退職年金等積立金に対する法人税」はこれに対する遅延利息のような意味合いを含んでいます。

ただし、この特別法人税は1999年4月1日から2026年(令和8年)3月31日まで課税が凍結されています。(租税特別措置法第68条の5)

(※1) 参照先:企業年金連合会/特別法人税

法人税の計算方法

法人税の計算方法及び課税率について説明します。

法人税の所得の計算方法

法人税の(課税)所得の出し方は以下の通りです。

所得=益金-損金 |

ここで益金とは、会社の事業におけるその事業年度の税務上の収益のことで、具体的には売上及び売却収入や利益をいいます。

一方損金は、税務上の費用のことで、売上原価や一般販管費、災害等による損失等が該当します。

ただし損金及び益金は法人税法上の概念で、会計上の収益及び費用とは必ずしも金額が一致するものではありません。

その理由は、「会計上費用とならないが税務上は損金となるもの」「会計上費用となるが税務上損金とならないもの」があるからです。

そこで(課税)所得を出す場合には、会計上の税引き前当期利益から、税務上の損金及び益金を加減調整して算出します。

法人税の課税率

上記で法人税の計算基礎となる(課税)所得が算出されれば、次は法人税を計算します。

法人税の計算式は以下の通りです。

法人税額=課税所得×税率-税額控除 |

以下税率と税額控除について見ていきます。

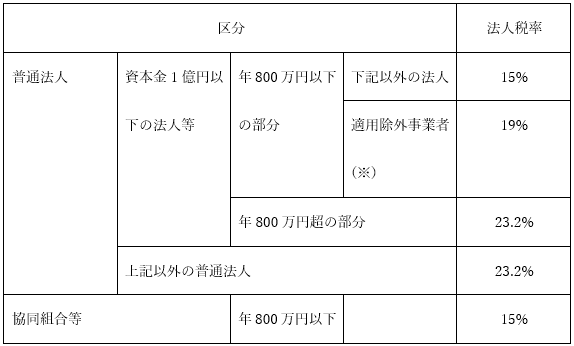

普通法人と協同組合等を課税率で区分すると以下のようになります。

課税率(法人種類別・規模別)一覧表

資本金が1億円以下の法人には多くの中小企業が該当します。

法人税を計算する際には、年800万円以下の部分と年800万円を越える部分で適用される税率が異なっているので注意が必要です。

※適用除外事業者とは、前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人などを指し、年800万円以下の部分については19%の軽減税率が適用されます。

参照先:国税庁/法人税の説率

「税額控除」とは、課税所得に税率をかけて計算した法人税額から一定の金額を差し引きできる制度です。

税額控除は、二重課税の排除や特定の政策を推進することを目的として設けられています。

また税額控除は、所得の控除でなく、税額そのものからの控除であることから節税効果があります。

税額控除には以下のような種類があります。(詳しい説明は省略)

所得税額控除

外国税額控除

租税特別措置法上の控除

法人税の納付方法

法人税の主な納付方法を説明します。

クレジットカードでの納付

法人税は「国税クレジットカードお支払サイト」経由で手持ちのクレジットカードから納付可能です。

参照先: 国税クレジットカードお支払サイト

納付手続はサイト上で納付情報、カード情報等を入力するだけで完了します。

金融機関窓口に出向いたり、現金を用意したりすることなく、会社や自宅から納付でき、かつ24時間対応なのでとても便利です。

ただしクレジットカード納付は、納付税額に応じて決裁手数料がかかりますので、参照先サイトを確認してからご利用下さい。

また領収書が発行されない点にも留意が必要です。

窓口での納付

法人税は金融機関や所轄税務署等の窓口での納付も利用できます。

納付書と現金等持参してその場で納付手続きを済ませられます。

さらに窓口納付の方法として、自宅近隣や行き付けのコンビニでも納付は可能です。

コンビニの場合、税務署から送付されたバーコード納付書による納付と自宅で作成したQRコード利用の納付の2通りあり、便利な方法を選べます。

窓口利用ならもちろん手数料もかかりませんし領収書ももらえます。

ただしコンビニ窓口での納付は、税額が30万円以下に限定されているので、法人税額がそれを越える場合は金融機関や所轄税務署等の窓口を利用しましょう。

インターネットバンキングでの納付

法人税はインターネットバンキングを利用した電子納付も可能です。

ネットバンキング納付は、ネット上で納付手続が完結できる点や手数料がかからない点が魅力です。

一方で、事前にe-Taxの利用開始手続きを済ましておくことや、そもそもインターネットバンキングを利用していないと、本サービスが利用できないことがネックになります。

また納付後の領収書も発行されないので、領収書が必要な場合は、窓口での納付に切り替えましょう。

ダイレクト納付

法人税のダイレクト納付とは、e-Taxで法人税の申告書を提出した後に、預貯金口座から口座引落し(口座振替)で税金を納付する方法です。

ただし利用に際しては、事前にe-Taxの利用開始手続きを済ましておくことや、「ダイレクト納付利用届出書」の提出が必要であり、かつ納付利用届出書は利用の1カ月前には提出しておかねばならないので、スケジュールに余裕を持った対応が必要になります。

またダイレクト納付は、手数料はかかりませんが、領収書も発行されないので留意が必要です。

法人税の中間納付

法人税の支払では、事業開始年度から6カ月を経過した時点を「中間」と規定し、会計期間の中間時点で納付見込み額の半分を前払いで納付するという制度を設けています。

中間納付の目的は、法人が確定申告時に多額の法人税を支払う負担を軽減することや、国家的には国庫収入の財政収入を均等にしてより確実に財源を確保することにあります。

中間納付の方法は、予定申告での納税と仮決算での納付と2通りあります。

以下で個別に説明します。

予定申告での納付

予定申告での納付とは、前年度の決算で納付した法人税額を基準にして中間時での納税額を算出する方法です。

計算方式は下記の通りです。

前期実績基準額(中間納付する法人税額)=前事業年度の確定法人額×中間期間月数÷前事業年度の月数

なお、普通法人でこの前期実績基準額が10万円を越える場合は、中間申告書を提出しなければなりません。

仮決算での納付

仮決算での納付とは、上半期を1事業年度として中間決算を行い、その時点での課税所得をもとに中間納付する法人税額を算出する方法です。

前期に比べて今期の経営内容が悪化しているときなどには、予定申告での納付のように前期の法人税額の半額を支払う必要がないことから、結果的に納付額を減らせるので、この方式による支払がメリットになります。

ただし、予定申告での納付額より、仮決算での納付額の方が高い場合、仮決算での申告ができない点には注意が必要です。

法人税を延滞した場合

法人税を延滞した場合、いくつかペナルティがあります。

個別の事情に応じて各々ペナルティの内容や税率が異なってきます。

延滞税がかかる

法人税を延滞すると延滞税がかかってきます。

延滞税は、法人税等の国税が法定期限内に納付されない場合、その期限の翌日から納付される日までの日数に応じて課されてきます。

延滞税の税率は、法定納期限の翌日から2カ月を経過する日までは2.4%、その翌日以降は8.7%となっています。(令和4年1月1日~令和4年12月31日まで、あるいは令和5年1月1日~令和5年12月31日までの期間の場合)

参照先:国税庁/延滞税について

参照先:国税庁/延滞税の割合

無申告加算税が追徴課税される

法人税の申告が期限後となってしまう場合、無申告加算税が追徴で課税されるリスクがあるので注意が必要です。

各年分の無申告加算税は、仮に無申告が意図的でないとしても、税務署から無申告を指摘された場合には、原則として納付すべき税額に対して50万円までの部分は15%、50万円を超える部分は20%の割合で追徴されます。

※令和5年分以降については、納付すべき税額に対して50万円までの部分は15%、50万円を超え300万円までの部分は20%、300万円を超える部分は30%の割合で追徴されます。

また意図的に申告しなかったと税務署に認定されたら、無申告加算税に代えて、重加算税(納税額×40%)が課されることもあるので十分注意して下さい。

青色申告が取り消される

2事業年度を連続して期限内に申告書の提出がない場合、当該2事業年度目の事業年度以後の事業年度について、ペナルティとして青色申告の承認が取り消されることがあります。

青色申告の承認が取り消されると、欠損金の繰越控除ができないなど、様々なデメリットが発生するので注意が必要です。

法人税の節税方法

最後に法人税の節税方法に関してやり方を3つ紹介します。

役員報酬の増加

1つ目の方法は、毎期支給している役員報酬を増やすことです。

役員報酬は一定の要件を満たせば損金として計上できます。

損金の額を増やせたら利益を圧縮できて納める法人税を減らせます。

ただし役員報酬を増やす段取りとして株主総会の決議が必要なため、事前に必要手続きを踏まねばなりませんし、役員報酬を増やせば、その分、役員個人に対する所得税や社会保険料の金額が増えます。

役員報酬の支給額でどの辺りが適正か、法人税と所得税間のバランスを取って、増額を検討する必要があります。

福利厚生の充実

2つ目の方法は、会社の複利厚生を充実させることです。

例えばやり方として、役職員対象の慰安旅行や定期健康診断の実施などがあります。

複利厚生面を充実させるためには、会社としてお金を出す必要があり、それらは一定範囲内で経費として計上できるので、利益を圧縮することから法人税の節約になります。

在庫処分

3つ目の方法は、会社の保有している在庫を処分することです。

会社が業務展開した結果、抱えていた在庫が売れ残ったり、不良在庫として積み上がってしまったりすることもあります。

それらの在庫を税務署が認める方法で処分すれば、損金計上できて節税が可能です。

ただし棚卸資産(在庫)の評価方法については、事前に税務署への届出が必要であり、さらに評価方法を変更する際にも届出が必要なので忘れないようにしておいて下さい。

まとめ

法人税に関して、法人税の種類や計算方法、納付方法や節税方法など、詳しく解説しました。

一般的な法人では所得が発生した場合、必ず法人税が課せられます。

ただし法人の種類や事業で得られた所得の額によって、法人税の課税率が大きく変わり、金額によっては納税が免税されることもあります。

一方、法人税の納付を怠ったり納税を期限までに支払わず遅らせたりすると、延滞税や加算税等のペナルティが待っています。

さらに法人税を滞納したことが取引先や金融機関に知れると、会社の信用が下がって取引に支障が出ます。

会社を経営する場合には、法人税に対する確かな知識をつけて、ルールを守って整斉と納税することが大切です。